Първоначално изпратено от Money

Разгледай мнение

Съобщение

Collapse

No announcement yet.

Колко са полезни математиката и физиката (точни науки) за икономиката и финансите?

Collapse

X

-

Въпрос към компютърно грамотните...

Значи, имам R Studio инсталирано от преди. Сега, понеже искам и Python, си инсталирах Anaconda, главно защото съм решил да ползвам Spyder като IDE, поне за сега.

Гледам обаче, че Anaconda е платформа, от която се пускат няколко неща, включително R Studio.

Какво е най-добре да направя сега? Да изтрия старото R Studio, нали? Или?

Коментар

-

Modern financial systems are characterized by complexity and homogeneity (Haldane, 2009). Complexity means that the financial system is characterized by an increasingly knotted and uneven interconnectivity; more financial institutions do more business deals with more counterparties on a global scale (Fig. 1). Homogeneity means that the financial system becomes more adaptive since behavior is driven by optimizing agents who herd and blindly jump on the next big opportunity so long as their peers are profiting without regard to the negative impact of their move on the system as a whole.

Коментар

-

The crisis has shown that an apparently robust financial system may in fact become fragile. This results from the large number of inter- connections within the financial system that serve as shock amplifiers rather than shock absorbers. Financial institutions, linked through the interbank market, payment systems, monoline insurers and custodian banks, are financial networks with strong degree of interconnectivity and therefore systemically important. Understanding network structures is crucial for the identification of systemically important institutions and markets.

Коментар

-

Volatility clustering: periods of intense fluctuations and mild fluctuations of financial returns tend to cluster together: big price changes of either sign follow big price changes, and little ones of either sign follow little ones (conditional heteroskedasticity of returns). The standard theory of finance cannot explain volatility clustering for the underlying Gaussian process of time series generation that predicts a uniform time distribution of both large and small fluctuations in returns.

Коментар

-

Volatility persistence (“long memory”): financial returns are interdepen- dent over time following a non-linear pattern. This means that return vola- tility exhibits slowly decaying autocorrelation rather than a quick decay to zero as the efficient market hypothesis would predict and the Brownian motion model would explain.

Коментар

-

Вярно ли е това?

Modelling stochastic processes is essentially what machine learning is all about. Any process can be relevant as long as it fits a phenomenon that you’re trying to predict.- Poisson processes are crucial in problems dealing with queues and waiting times.

- Random walks and Brownian motion are important processes in algorithmic trading.

- Markov decision processes are central to reinforcement learning. That’s essentially a generic model of environments RL agents are interacting with.

- Many different stochastic processes are relevant in time series forecasting, but I would specifically mention autoregressive and moving average processes.

- 1 like

Коментар

-

Задача за професионалисти (едно време това са питали кандидатите за работа в Саломон Брадърс, едновремешния Голдман Сакс):

Question: Your portfolio group strongly believes that the yield curve is going to flatten very soon. It could be that short-term rates will rise or long-term rates will fall or some combination of the two. Suppose also that you have three instruments available: a 30-year zero-coupon bond, a 1-year Treasury bill, and a cash account. Suppose the modified duration of the 30-year is 28 and the modified duration of the 1-year is 1. What strategy should you pursue to benefit from your beliefs?

Коментар

-

Виждам, че сте засегнали темата за очаквана дългосрочна възвръщаемост. Ето тук има доста подробна статистика по темата: http://publications.credit-suisse.co...rbook-2018-en/

Преди човек да си прави разчети е добре да си даде сметка какви отклонения от средното математическо очакване може да се получат: https://www.retirementsimulation.com/

Иначе като демонстрация ето тук има данни за "Rolling Performance" на S&P500 с начало която и да е година: http://awealthofcommonsense.com/2015...-stock-market/

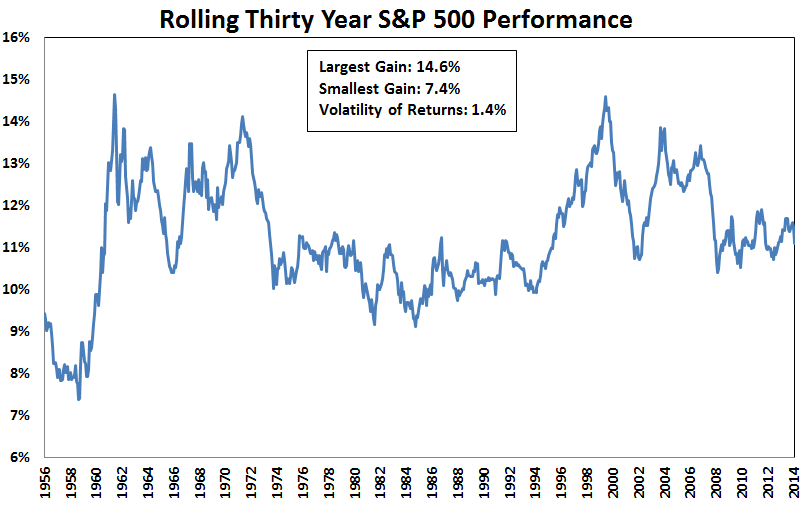

Ето например как се движи тридесетгодишният период:

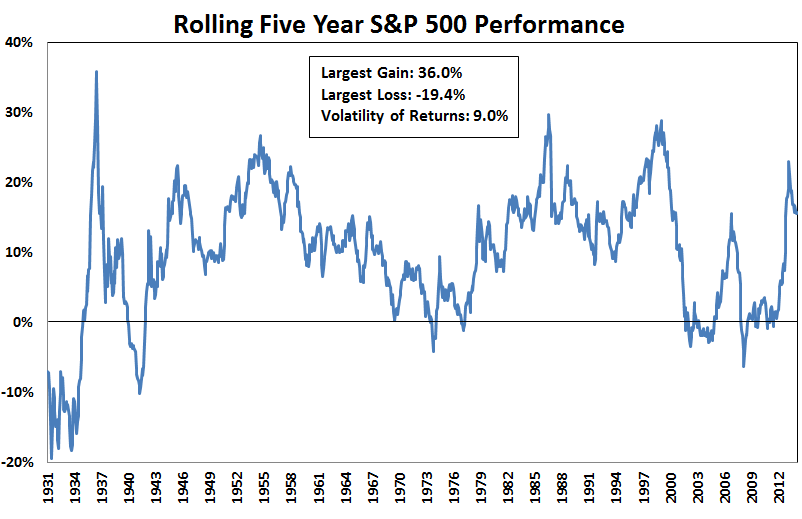

Ето го и доста волатилният 5-годишен период:

От въпросните 11% средногодишна възръщаемост обаче половината са инфлация и като я елиминирате остават само около 6% реална доходност: http://www.puzzlefinancialadvice.com...ecurityhow.htmLast edited by vgc; 18.06.2018, 16:45.

- 1 like

Коментар

-

Требва да питаме Тойнби.Първоначално изпратено от Money Разгледай мнение

Така е но не забравяй какъв век беше 20-ти. Две световни воини́, депресия, студена война и т.н.

Ако мислиш, че на хората тогава им е било лесно да вземат инвестиционни решения...

Коментар

-

Така е но не забравяй какъв век беше 20-ти. Две световни воини́, депресия, студена война и т.н.Първоначално изпратено от Todor Sabev Разгледай мнение

Да импулса са е много як независимо от големите корекции. Но това въобще не означава в следващите 100 години нещата ще са същите.

Ако мислиш, че на хората тогава им е било лесно да вземат инвестиционни решения...

Коментар

-

Да импулса са е много як независимо от големите корекции. Но това въобще не означава в следващите 100 години нещата ще са същите.Първоначално изпратено от Money Разгледай мнениеAdjust for Inflation (CPI)

От юни 1918 до юни 2018 средна годишна възвръзщаемост 7.293%

От юни 1929 до юни 2018 средна годишна възвръзщаемост 6.148%

От юни 1929 до юни 1959 средна годишна възвръзщаемост 5.763%

От юни 1928 до юни 1958 средна годишна възвръзщаемост 6.657%

От юни 1927 до юни 1957 средна годишна възвръзщаемост 7.150%

От април 2000 до юни 2018 средна годишна възвръзщаемост 3.277%

От април 2000 до юни 2018 средна годишна възвръзщаемост 3.277%

От април 2007 до юни 2018 средна годишна възвръзщаемост 6.075%

Коментар

-

И това е ако се набухаш ал ин

Първоначално изпратено от Money Разгледай мнениеAdjust for Inflation (CPI)

От юни 1918 до юни 2018 средна годишна възвръзщаемост 7.293%

От юни 1929 до юни 2018 средна годишна възвръзщаемост 6.148%

От юни 1929 до юни 1959 средна годишна възвръзщаемост 5.763%

От юни 1928 до юни 1958 средна годишна възвръзщаемост 6.657%

От юни 1927 до юни 1957 средна годишна възвръзщаемост 7.150%

От април 2000 до юни 2018 средна годишна възвръзщаемост 3.277%

От април 2000 до юни 2018 средна годишна възвръзщаемост 3.277%

От април 2007 до юни 2018 средна годишна възвръзщаемост 6.075%

Коментар

Коментар